- Lockdown-Lockerungen führen zu festeren Zinsen bei Immobilienkrediten

- Käufer sollten zudem höhere Materialkosten und Verzögerungen bei der Finanzierung bedenken

- Interhyp-Bauzins-Trendbarometer: Mehrheit prognostiziert auf Jahressicht weiter anziehende Konditionen

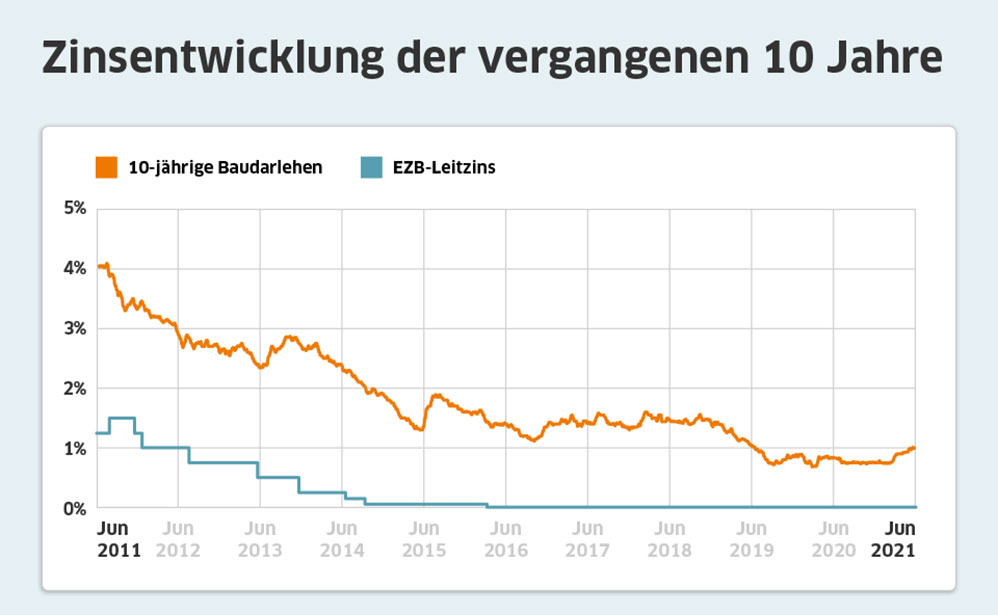

Impferfolge, Lockdown-Lockerungen und Nachholeffekte haben die Zinsen für Immobiliendarlehen im Mai weiter leicht steigen lassen. Immobilienkäufer zahlen Anfang Juni rund ein Prozent für ein Darlehen mit zehnjähriger Zinsbindung. “Das ist immer noch ein niedriger Zins verglichen mit den Vorjahren, aber trotzdem doppelt so viel wie zu Jahresbeginn – als Bestzinsen von rund 0,5 Prozent möglich waren”, sagt Mirjam Mohr (Interhyp AG). Das monatliche Interhyp-Bauzins-Trendbarometer prognostiziert kurzfristig ein gleichbleibendes Zinsniveau, langfristig weiteres Aufwärtspotenzial. Mirjam Mohr: “Mit Blick auf die anhaltend lockere Geldpolitik der Notenbanken werden die Finanzierungskosten für Immobilieninteressenten dennoch sehr überschaubar bleiben. Ein größeres Augenmerk sollte indes den teilweise extrem gestiegenen Materialkosten beim Bau gelten. Diese könnten sowohl die Neubaupreise treiben als auch das Finanzierungsverhalten verändern.”

Mit dem Auslaufen der Lockdown-Restriktionen und der Verbesserung beim Infektionsgeschehen nimmt die Konjunktur weiter Fahrt auf, heißt es im aktuellen Interhyp-Zinsbericht. Die Renditen bei den Staatsanleihen ziehen ebenso an wie die Inflation. “Die Inflation, von den Notenbanken lang ersehnt, ist als Indikator jedoch vorerst mit Vorsicht zu betrachten”, sagt Mirjam Mohr. Es sei davon auszugehen, dass die Notenbanker selbst die aktuell deutlich höheren Steigerungsraten nicht zum Anlass nehmen, die Geldpolitik akut zu ändern. “Die Finanzierungsbedingungen müssen gut und Geld muss vorerst billig bleiben. Für eine Trendwende bei der Geldpolitik müsste die Inflation dauerhaft zurückkehren und sich der Aufschwung nach der Corona-Rezession als nachhaltig erweisen. Der aktuelle Marktoptimismus allein reicht dafür nicht aus – zumal sich die Pandemie zwar auf dem Rückzug befinden mag, jedoch noch lange nicht besiegt ist.”

Diese Markteinschätzung spiegelt sich in den Renditen der Bundesanleihen wider, die neben dem Leitzinsniveau als wichtige Benchmark für die Immobilienfinanzierung gelten. Die Nachfrage nach den als extrem sicher geltenden Papieren ist im Mai zwischenzeitlich so stark zurückgegangen, dass die Renditen nach langer Zeit dem positiven Bereich erstmals wieder nähergekommen sind. Noch aber steht ein Minuszeichen vor den Zinsen.

Dem etwas höheren Zinsniveau sollten Immobilienkäufer mit Besonnenheit begegnen. Interhyp rät Erstkäufern zu langfristigen Zinsfestschreibungen und möglichst hohen Anfangstilgungen. Eigentümer mit einer nahenden Anschlussfinanzierung sollten prüfen, ob sie die aktuellen Zinsen durch Forward-Kredite oder rechtzeitige Prolongationen jetzt sichern – um sich den noch immer bestehenden Zinsvorteil gegenüber den Erstkonditionen von vor fünf oder zehn Jahren zu sichern.

Holzpreis mit einem Plus von 400 Prozent

Die höheren Materialkosten und Lieferengpässe beim Bau sollten ebenfalls verstärkt in der Finanzierung bedacht werden. Der Holzpreis hat sich binnen eines Jahres um 400 Prozent verteuert, Dämmmaterial wie Styropor verteuerte sich im April um 50 Prozent und Betonstahl auf Jahressicht um rund 30 Prozent. Mirjam Mohr: “Wir raten daher, Kredite in Bezug auf die Bereitstellungszinsen und bereitstellungszinsfreie Zeiten zu vergleichen. So lassen sich Zinskosten vermeiden oder minimieren, die durch eine spätere Baufertigstellung und einen verzögerten Kreditabruf entstehen.” Außerdem sollten Kreditnehmer prüfen, ob sie beim Eigenbau auch einen Kredit stemmen können, der theoretisch 20 Prozent über der ursprünglich geplanten Kreditsumme liegt. So können Kreditnehmer mögliche Nachfinanzierungen von Anbeginn einkalkulieren und besser verkraften.

Über Interhyp

Die Interhyp Gruppe ist eine der führenden Adressen für private Baufinanzierungen in Deutschland. Mit den Marken Interhyp, die sich direkt an den Endkunden richtet, und Prohyp, die sich an Einzelvermittler und institutionelle Partner wendet, hat das Unternehmen 2020 ein Finanzierungsvolumen von 28,8 Milliarden Euro erfolgreich bei seinen über 500 Finanzierungspartnern platziert. Dabei verbindet die Interhyp Gruppe die Leistungsfähigkeit der eigenentwickelten Baufinanzierungsplattform eHyp mit kundenorientierten Digitalangeboten und der vielfach ausgezeichneten Kompetenz ihrer Finanzierungsspezialisten.

Pressemitteilung Interhyp vom 03. Juni 2021

Bildquellen

- Interhyp Bauzins Trendbarometer: © Interhyp

- Zinsentwicklung: © Interhyp

- Adpic 02h46955 Small: © Image licensed by Ingram Image/adpic